2022-11-20

2022-11-20

Enzo

Enzo

聆英观点

1.小米会采取软硬件耦合的集成方案造车,重点聚焦在与生态的互通互联,自动驾驶水平尚不及国内第一梯队,还需后期发力。

2. 小米2024量产汽车,高配车型定价突破30万元,直接对标华为、蔚来、BBA。

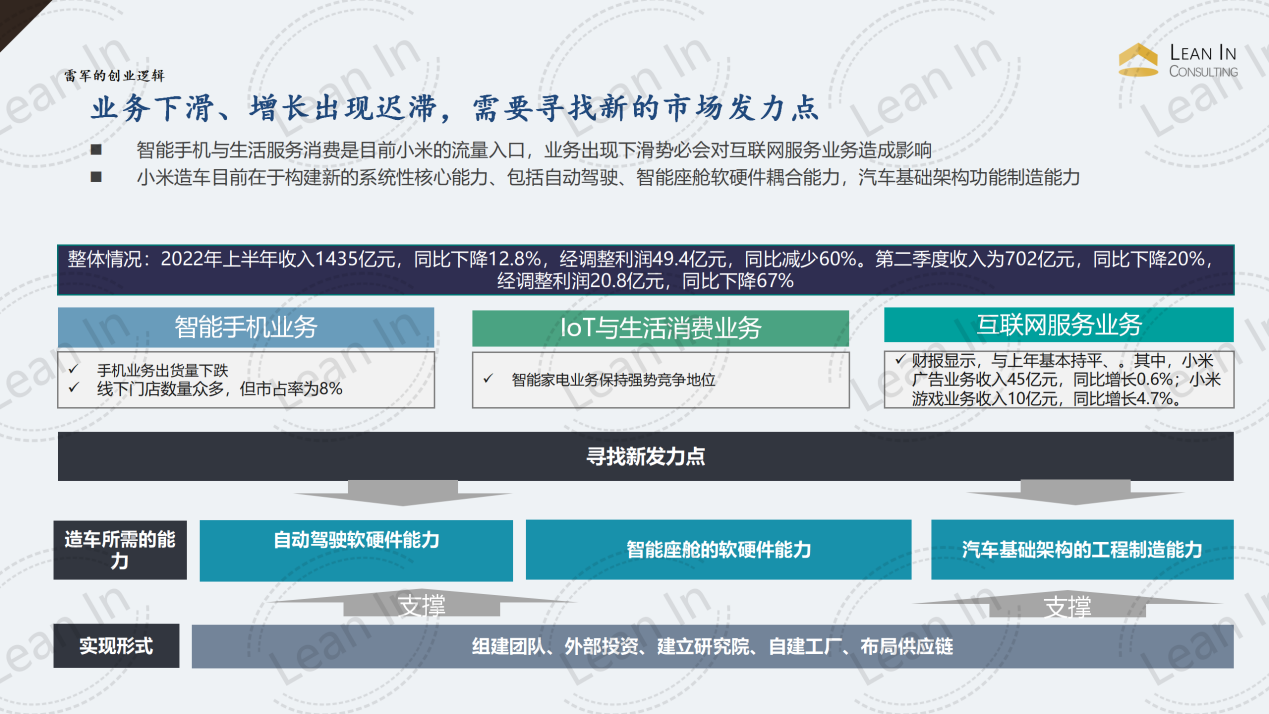

从小米的基本面来看,分别是智能手机、IoT与生活消费、互联网服务与新能源汽车业务。财报显示,2022年第二季度,小米智能手机全球出货量由5290万台下降至3910万台,同比减少26.2%;营收由2021年同期的591亿元减少至423亿元,同比下降28.5%。

当前智能手机产业已经形成了三星、苹果在全球市场领先,小米、荣耀、oppo与vivo在国内市场胶着竞争的局面。小米在二季度的同比跌幅要大于整体市场的同比跌幅,这意味着小米的智能手机业务相较几个核心竞争对手已经处于劣势位置。

在售价方面,二季度小米智能手机的平均售价为1081.7元,较上年同期的1116.7元有所下降。这个售价在几个核心智能手机企业中也不占优,这意味着小米集团的高端化战略并未取得实质性成功。二季度,小米境外市场收入340亿元,营收占比为48.4%,虽然整体营收低于国内市场,但仅就智能手机品类来看,其海外市场表现要优于国内市场。

Canalys数据显示,二季度小米在全球55个国家和地区智能手机出货量排名前三,而在中国市场,小米的市场份额排在苹果、OPPO、vivo与荣耀之后,仅列第五位。

从渠道方面来看,小米线下零售店数量已超过10000家,但线下渠道的市占率只有8%,相较线上28.7%的市占率有着不小的差距。

其次,是小米的IoT与生活消费业务。

财报显示,2022年第二季度,虽然受市场需求减弱影响,但小米来自IoT与生活消费产品的收入保持稳定,同比减少只有4.5%,为198亿元,接近智能手机423亿元收入的47%。与oppo、vivo和荣耀等几个智能手机行业的核心竞争对手相比,小米在IoT与生活消费硬件领域有着绝对优势,是唯一在智能手机主业之外构建起一个较大规模新业务的智能硬件企业。

第三是小米互联网业务。

小米的互联网服务收入主要构成为广告业务与游戏业务等。财报显示,2022年第二季度,小米互联网服务营收为70亿元,与上年基本持平。其中,小米广告业务收入45亿元,同比增长0.6%;小米游戏业务收入10亿元,同比增长4.7%。

从整体来看,小米70亿元的互联网广告收入占公司702亿元整体营收近10%的比重。对比苹果最新一个季度营收829.59亿美元,互联网服务收入为196亿美元,收入占比近24%,小米的互联网服务变现率并不高。而小米的这些互联网服务,也已经成为OPPO、vivo与荣耀等其他各家安卓智能手机厂商的通用模式,不再具有差异化。

另外,小米的互联网服务收入主要源于小米手机与小米电视这两个核心品类,很难实现独立发展,将与小米智能硬件业务共进退。一旦小米的手机、电视业务后继乏力,互联网服务收入也就失去存在的根基。

同时由于过去小米模式的成功,各个友商也纷纷效仿,核心竞争力优势不再明显。所以,小米此刻瞄准了新能源市场,希望通过新能源市场来塑造新的核心竞争力,那就是自动驾驶、智能座舱的软硬件耦合能力,及基础的汽车工程架构制造能力。重点发力点还在软件开发,配合供应商来硬件耦合。

还有一个很重要的点在于,小米自上市以来,股价一直在低点徘徊,甚至一度破发。背后的原因在于资本市场对于小米模式的不看好。资本市场看中的是公司核心的系统性建设能力,自动驾驶就是一个资本市场看中的高估值点,也是小米全栈自研的重要因素。

从2013年起,小米就已经和造车有了渊源,首次拜访了马斯克,随后又相继投资了蔚来、小鹏。2020年正好是我国新能源汽车刚刚爆发增长的时候,小米高层就曾建议雷军造车,期间也有很多传言,小米即将造车,但小米一直没有给予正面回应。关键的时间节点在2021年,美国特朗普政府将小米列入了DOD涉军名单,以此来制裁小米,和当时制裁华为有相似之处。正是由于美国大范围制裁华为,使得小米可以在海外打开市场。之后的制裁直接加快了小米做出造车的决定,随后宣布造车,之后又相继投资包括赣锋锂电在内的几家电池公司和自动驾驶公司,尤其是收购了Deep motion自动驾驶团队,在一定程度上加快了小米自动驾驶的进程。

同时在调研期间,雷军相继拜访了包括新势力蔚小理、传统车企、上汽、比亚迪和零部件供应商博世,宁德时代在内的200多内汽车专业人士,相继布局供应链、组建团队,还在上海建立研发中心,从右图的招聘信息和收购土地信息中可以得知。谧空间是小米旗下的一家全资子公司。由此这一系列的操作拉开了小米造车的大幕。

在团队建设方面,小米采取以内部团队成员为主,同时为了补齐造车短板,外部挖汽车人才和收购先进团队三种方式。

创始人17人当中,一位是小米集团人工智能部总经理、AIoT 战略委员会副主席、技术委员会主席叶航军,小米的自动驾驶团队由他负责。另一位是此前在长城华冠、PSA、宝马等公司从事汽车设计工作的李田原,李田原曾参与宝马旗舰电动车iX的外观设计。

在挖人方面:原吉利研究院院长胡峥楠、原极狐汽车总裁于立国、原上汽通用五菱销售公司副总经理周钘。

胡峥楠有20余年的整车研发经验,他曾参与比亚迪F3项目,以及参与开发国民神车哈弗H6。在吉利期间,他参与了吉利第一代模块化架构CMA的开发、BMA架构开发,以及面向智能电动车的SEA架构。

于立国的优势在于项目管理,他曾主管北汽新能源战略规划、固定投资、合资合作,整车资质公告与政府审批,以及中长期产品规划等工作。也是在他的主持下,北汽集团创立了极狐汽车这个全新的品牌。

目前,于立国已经有了正式的委任。2022年1月,小米集团任命于立国担任小米汽车副总裁兼小米汽车北京总部政委,负责统筹小米汽车综合管理工作、专项业务推进以及小米汽车北京总部组织和人才建设。

最新宣布加盟小米汽车的高管是原上汽通用五菱销售公司副总经理周钘,五菱宏光MINI亮眼的销售,一系列营销方案,这些都离不开周钘的功劳。

从目前的市场情况来看,小米的首款车价格超30万可信度极高,小米汽车的发展路线大概率为自上向下。

小米汽车大概率将整车硬件部分外包给相关投资企业,降低前期整车开发时间及成本。

首先是新四化下,三电系统的重要性自然是不言而喻的。

动力电池领域,小米就已经投资了 5 家公司,分别是:中航锂电、蜂巢能源、珠海冠宇、赣锋锂电以及卫蓝新能源,其中前 3 家为业内知名的电池供应商,赣锋锂电与卫蓝新能源则聚焦于下一代固态电池技术。

根据今年 9 月中国汽车动力电池产业创新联盟发布的动力电池月度数据:国内共计 39 家动力电池企业实现装车配套,小米投资的中航锂电与蜂巢能源装车量分列第三和第六,分别为 5.64GWh 和 1.7GWh,占总装车量比分别为 6.1% 和 1.8%。

赣锋锂电是赣锋锂业的控股子公司,赣锋锂电主要聚焦研发固态电池,目前已经拿到东风 E70 车型固态电池量产定点项目。在 A 股上市的珠海冠宇主营消费类电池,但下一代电池项目的主要研发方向也包含固态电池和锂硫电池。按计划,珠海冠宇在动力电池领域的布局,将从现阶段的汽车启停电池、电动摩托电池等业务,逐步延伸至纯电动汽车电池及储能电池。

至于新晋厂商卫蓝新能源,则是蔚来汽车的半固态电池供应商。卫蓝新能源专注于混合固液电解质锂离子电池和全固态锂电池的研发、生产,是中科院物理研究所清洁能源实验室固态电池技术的唯一产业化平台。

在电控领域,小米投资了奥易克斯,主营业务是新能源汽车电控产品和汽车传统动力电控产品,是国内唯二具备国六技术能力的企业。

在线控制系统上,小米在今年 7 月份通过顺为投资了海之博,产品包括电子真空泵、智能助力器和线控传感器等,其产品已经进入包括东风、江淮等主机厂的供应链体系,实现批量交付。

在汽车底盘上,小米今年 8 月投资了孔辉汽车,其不仅是国内首家乘用车电控空气悬架系统供应商,也是岚图 Free 的空气悬架供应商。其主要业务,除了汽车底盘系统外,还涉及到汽车电子控制系统研制及销售等。

除了电池本身外,小米对电池的上下游产业链也进行了投资。

瞻芯电子是一家聚焦于碳化硅(SiC)半导体领域的高科技芯片公司,主要做 SiC(碳化硅)功率器件、SiC 驱动芯片、SiC 模块为核心的功率转换解决方案,新能源汽车、电机驱动、充电桩等领域。值得一提的是,宁德时代也是瞻芯电子的投资方之一。

上海伏达半导体是一家无线电源管理芯片开发的高科技半导体企业。在国内无线充电市场上,消费类市场占有率排名第一,近年来也进军车载市场。今年 8 月份,其推出了首款车载高功率无线充解决方案,此次发布打破了国外公司在车载无线充电行业的垄断地位。

南芯半导体专注于锂电池相关的充电管理、DCDC/ACDC 功率转换、有线/无线快速充电协议、锂电保护等电源管理领域,是国内最早提供升降压充电管理芯片的团队。

必易微的主营业务为电源管理芯片的设计和销售,产品主要应用于 LED 照明、通用电源和家电及 IoT 等领域,目前在产的电源管理芯片规格型号共超过 600 个,已成为主要的全方案电源管理芯片供应商。

汽车电子领域

埃泰克汽车电子主要从事设计、开发、制造、和销售各类汽车电子产品,同时也是国内最大的国产汽车中控模块供应商。

泽景汽车电子主要从事风挡式 HUD 及汽车智能设备的研发、生产和销售,在全球首创了基于 DLP 技术的双画面 AR-HUD 量产解决方案,目前已经获得来自蔚来、奇瑞、吉利、北汽、一汽、比亚迪、长安等多个国内主流车企车型的定点项目。此外,该公司还在合资整车厂量产订单方面率先实现零突破,成为本土 HUD 企业中首家。

造智能车领域:布局大算力芯片与自动驾驶软件,同时押注 4 家激光雷达公司。

小米要造的智能电动车,电动是基础,智能化技术才是核心与卖点。因此,当下小米也已经在芯片、软件以及传感器等多个领域广泛展开布局。

芯片方面,一般分为两种。一种是传统的芯片半导体,如 IGBT、MCU 等;另一种则是面向自动驾驶领域更高阶的大算力芯片。在自动驾驶大算力芯片上,小米投资了黑芝麻智能科技。黑芝麻在今年 11 月完成数亿美元的战略轮及 C 轮两轮融资后,估值近 20 亿美元。其推出的华山系列芯片,能够支持 L2 到 L4 级别的自动驾驶场景,算力最高可达 196 TOPS。

在自动驾驶核心的传感器领域,小米投资了 4 家激光雷达公司,包括禾赛科技、Innovusion(图达通)、北醒光子以及速腾聚创。此前公开的信息是,小米通过小米集团与小米产投投资了禾赛科技,雷军关联的顺为资本则投资了 Innovusion 与北醒光子,而速腾聚创也出现在了 10 月中旬的小米产投 Demo Day 上,这意味着小米也在近期对其进行了投资。

禾赛科技,目前在 Robotaxi 领域具有极高的市占率,其机械式激光雷达 Pandar 系列几乎是Robotaxi 研发的标配。与此同时,禾赛也推出长距混合固态激光雷达 AT128。目前禾赛已经获得了理想、集度、高合等车企的量产定点项目。

速腾聚创,也是国内最早的激光雷达公司之一。2021 年,速腾聚创的 MEMS 混合固态激光雷达成为自动驾驶量产车上的宠儿,仅仅在广州车展上,包括小鹏、广汽、威马、智己在内都展示了与速腾合作的量产车。

Innovusion 图达通,目前是蔚来即将量产的首款智能纯电轿车 ET7 上的激光雷达供应商。

北醒光子,是拥有独立技术路线的非机械固态面阵激光雷达企业。不过目前北醒的产品主要应用于工业与机器人领域。

在芯片与传感器基础上,小米在自动驾驶解决方案上,全面铺开。其已投资了包括纵目科技、几何伙伴、智行者与 Momenta 等在内的多家公司。

其中,纵目科技与几何伙伴的研发领域都涉及到 4D 毫米波雷达。纵目科技同时也是国内自动泊车解决方案的头部企业,其量产客户包括长安汽车、东风岚图、一汽红旗等等。

几何伙伴则主要提供面向自动驾驶 L2-L4 阶段基于机器感知和深度学习的软硬件集成系统和总体解决方案,通过创新性地 4D 毫米波成像雷达+可见光视觉+红外成像形成全天候全时段像素级融合的感知系统,现已成为毫米波成像雷达领域全球的领跑者之一。

小米通过顺为资本投资的 Momenta,则是今年国内最受欢迎的自动驾驶软件公司之一,仅在今年内其获得了包括上汽、通用汽车、博世等在内 10 亿美元的融资。其自动驾驶软件方案的量产客户包括上汽智己、长城沙龙、路特斯、比亚迪等。更为重要的是,小米已收购了一家自动驾驶企业—DeepMotion,其主要提供以高精地图为核心的感知、定位、决策自动驾驶解决方案。

DeepMotion 的 CEO 蔡锐、CTO 李志伟、首席科学家杨奎元和研发总监张驰,均出身微软亚洲研究院,曾负责主攻深度学习与立体视觉方面的研究。

在智能座舱领域中,小米投资了博泰车联网,博泰车联网是一家第三方车联网公司,其量产客户包括东风岚图、一汽红旗、上通五菱、东风、吉利等。

*版权声明:本文为聆英咨询原创文章,在未经允许的情况下请勿转载!

本文地址:https://www.lean-in.space//industry/detail/id/821.html

新能源

新能源

新造车企业

新造车企业